ดูบทความ

ดูบทความวิธีคำนวณภาษี

วิธีคำนวณภาษี

การคิดภาษีที่ดินแต่ละประเภทจะใช้มูลค่าทรัพย์สินที่ประเมินจากกรมธนารักษ์ โดยจะมีการปรับตามรอบบัญชีประเมินราคาทุก 4 ปี ซึ่งแยกวิธีคำนวณภาษีที่ต้องจ่ายออกเป็น ดังนี้

ที่ดินไม่มีสิ่งปลูกสร้าง

ภาระภาษี = มูลค่าที่ดิน x อัตราภาษี

โดยมูลค่าที่ดิน = ราคาประเมินทุนทรัพย์ที่ดิน (ต่อ ตร.ว.) x ขนาดพื้นที่ดิน

มีทั้งที่ดินและสิ่งปลูกสร้าง

ภาระภาษี = (มูลค่าที่ดิน + มูลค่าสิ่งปลูกสร้าง) x อัตราภาษี

โดยมูลค่าสิ่งปลูกสร้าง = (ราคาประเมินทุนทรัพย์โรงเรือนสิ่งปลูกสร้าง (ต่อ ตร.ม.) x ขนาดพื้นที่สิ่งปลูกสร้าง) - ค่าเสื่อมราคา

ห้องชุด

ภาระภาษี = มูลค่าห้องชุด x อัตราภาษี

โดยมูลค่าห้องชุด = ราคาประเมินทุนทรัพย์ห้องชุด (ต่อ ตร.ม.) x ขนาดพื้นที่ห้องชุด (ตร.ม.)

(หมายเหตุ : กรมธนารักษ์จะเป็นผู้กำหนดราคาประเมินทุนทรัพย์ที่ดิน ราคาประเมินทุนทรัพย์โรงเรือน สิ่งปลูกสร้าง ราคาประเมินทุนทรัพย์ห้องชุด และอัตราค่าเสื่อมราคา)

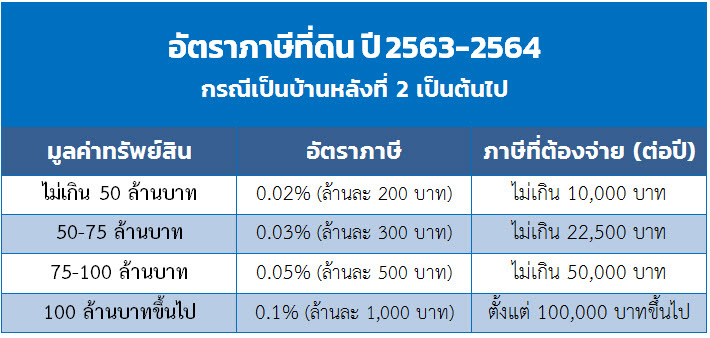

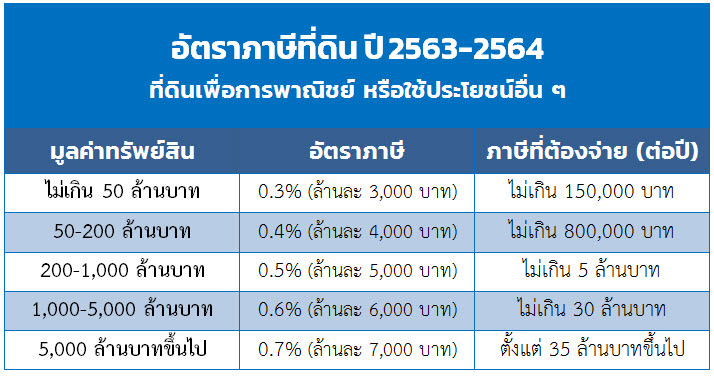

ทำให้สามารถสรุปอัตราภาษีที่ต้องจ่ายของที่ดินแต่ละประเภทออกมาเป็นตารางได้ ดังนี้

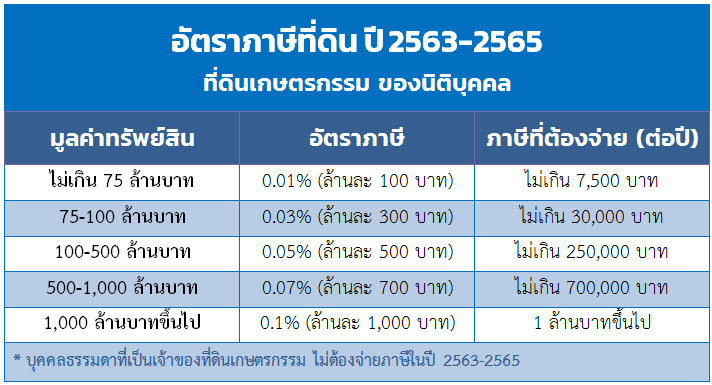

1. เกษตรกรรม

- ปี 2563-2565 หากมีที่ดินเพื่อทำการเกษตร จะได้รับการยกเว้น ไม่ต้องเสียภาษีใด ๆ

- ปี 2566 เป็นต้นไป จะได้รับยกเว้นภาษีเฉพาะที่ดิน 50 ล้านบาทแรก/เขตองค์กรปกครองส่วนท้องถิ่น หลังจากนั้นอาจเก็บภาษีตามขั้นบันได หรือตามอัตราภาษีสูงสุด แต่ต้องไม่เกิน 0.15%

กรณีนิติบุคคล เสียภาษีตามอัตราปกติ คือ

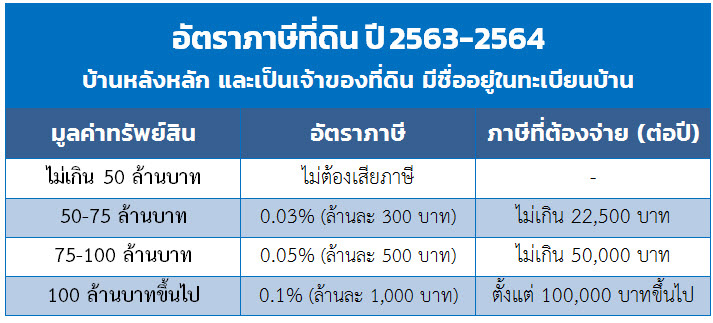

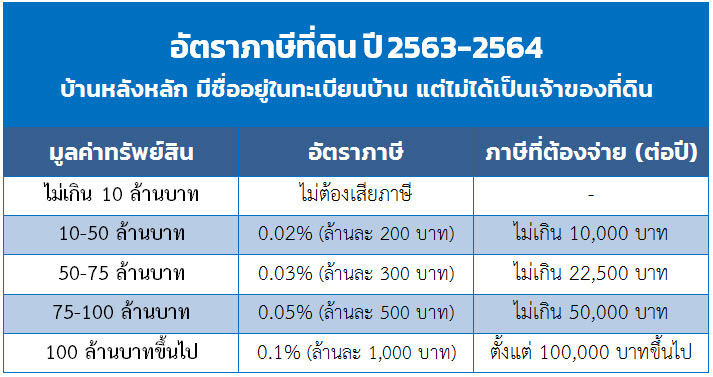

2. ที่พักอาศัย

กรณีทรัพย์สินมีมูลค่าไม่ถึง 50 ล้านบาทจะได้รับการยกเว้นภาษีไปเลย แต่หากมีส่วนเกิน ให้นำส่วนเกินมาคิดภาษี เช่น

- นายบี มีบ้านพร้อมที่ดินมูลค่า 75 ล้านบาท และมีชื่อในทะเบียนบ้าน ส่วน 50 ล้านบาทแรกได้ยกเว้นภาษี ส่วนที่เหลืออีก 25 ล้านบาท นำมาคำนวณภาษี 0.03% เท่ากับต้องเสียภาษี 7,500 บาท

- มีบ้านบนที่ดินเช่า มูลค่า 10 ล้านบาทพอดี และมีชื่อในทะเบียนบ้าน เท่ากับไม่ต้องเสียภาษี

- มีบ้านบนที่ดินเช่า มูลค่า 30 ล้านบาท และมีชื่อในทะเบียนบ้าน ดังนั้น 10 ล้านบาทแรกได้รับการยกเว้น ส่วนที่เหลือ 20 ล้านบาท จะนำมาคิดภาษีที่ 0.02% เท่ากับต้องเสียภาษี 4,000 บาท

- กรณีมีบ้านหลังหลัก+ที่ดิน ที่ได้รับมรดกมาและทำนิติกรรมเมื่อปี 2561 มูลค่า 75 ล้านบาท เดิมต้องเสียภาษี 7,500 บาท แต่เราได้ลด 50% เท่ากับต้องจ่ายภาษีปีละ 3,750 บาท

- กรณีมีบ้านหลังหลัก (ไม่รวมที่ดิน) ที่ได้รับมรดกมาและทำนิติกรรมเมื่อปี 2560 มูลค่า 30 ล้านบาท เดิมต้องเสียภาษี 4,000 บาท แต่หากลด 50% เท่ากับต้องจ่ายภาษีปีละ 2,000 บาท

3. อื่น ๆ (พาณิชยกรรม อุตสาหกรรม)

อย่างไรก็ดี เพื่อเป็นการบรรเทาภาระภาษี ใน 3 ปีแรกของของเรียกเก็บภาษีที่ดินและสิ่งปลูกสร้างใหม่ หากผู้เสียภาษีมีภาระที่ต้องจ่ายสูงกว่าที่เคยจ่ายภาษีโรงเรือนและที่ดิน หรือภาษีบำรุงท้องที่ ให้ผู้เสียภาษีชำระภาษีตามจำนวนประเมินในปีก่อนหน้าที่กฎหมายนี้บังคับใช้ แล้วเหลือภาระภาษีเท่าไร ให้ชำระส่วนที่เหลือ ดังนี้

- ปีที่ 1 จ่าย 25% ของจำนวนภาษีที่เหลือ

- ปีที่ 2 จ่าย 50% ของจำนวนภาษีที่เหลือ

- ปีที่ 3 จ่าย 75% ของจำนวนภาษีที่เหลือ

หากเรามีที่ดินของตนเอง และใช้ที่ดินนั้นเป็นทั้งบ้านพัก ทำการเกษตร และปล่อยเช่าไปด้วย จะต้องแบ่งการเสียภาษีที่ดินออกเป็น 3 ประเภท คือ เกษตรกรรม ที่อยู่อาศัย และพาณิชยกรรม โดยแบ่งพื้นที่การคำนวณภาษีตามการใช้งาน

เช่นเดียวกับคนที่มีอาคารพาณิชย์ไว้สำหรับพักอาศัย แต่แบ่งพื้นที่ชั้นล่างเป็นส่วนค้าขาย กรณีนี้ชั้นล่างจะถูกคำนวณด้วยอัตราภาษีพาณิชยกรรม ส่วนพื้นที่อื่น ๆ จะถูกคำนวณภาษีในอัตราของที่อยู่อาศัย

- องค์กรปกครองส่วนท้องถิ่น/สำนักงานเขต ออกหนังสือแจ้งการครอบครองที่ดิน/บ้าน ให้ผู้เสียภาษีทราบภายในเดือนกุมภาพันธ์ของทุกปี

- ผู้เสียภาษีต้องชำระภาษีภายในเดือนเมษายนของทุกปี

- หากมียอดภาษี 3,000 บาทขึ้นไป สามารถผ่อนชำระได้ 3 งวด งวดละเท่า ๆ กัน คือจ่ายในเดือนเมษายน, พฤษภาคม และมิถุนายน

หมายเหตุ : สำหรับในปี 2563 ซึ่งจัดเก็บภาษีที่ดินเป็นปีแรก กระทรวงมหาดไทย ได้ประกาศขยายกำหนดเวลาจัดเก็บภาษีที่ดินออกไป จากเดิมต้องเสียภาษีภายในเดือนเมษายน 2563 เลื่อนไปเป็นภายในเดือนสิงหาคม 2563 เนื่องจากออกกฎหมายลำดับรอง อีก 8 ฉบับ ยังไม่แล้วเสร็จ

ดังนั้น เฉพาะปี 2563 จะดำเนินการตามระยะเวลาดังนี้

มิถุนายน 2563

- องค์กรปกครองส่วนท้องถิ่น/สำนักงานเขต ออกหนังสือแจ้งการครอบครองที่ดิน/บ้าน ให้ผู้เสียภาษี ทราบว่าอสังหาริมทรัพย์ที่มีอยู่นั้นเป็นที่ดินประเภทใด

- หากเราต้องการแก้ไขข้อมูล เช่น เปลี่ยนประเภทอสังหาริมทรัพย์ สามารถยื่นเรื่องได้ภายใน 15 วันหลังรับหนังสือ

- หลังจากนั้น องค์กรปกครองส่วนท้องถิ่น/สำนักงานเขต จะลงสำรวจพื้นที่อีกครั้ง แล้วส่งหนังสือประเมินให้ทราบ

- หากผลประเมินไม่ตรงกับที่ผู้เสียภาษีแจ้งมา สามารถยื่นอุทธรณ์ได้ครั้งที่ 2

- กรณีผลอุทธรณ์ครั้งที่ 2 ไม่ทันช่วงของการเสียภาษีในเดือนสิงหาคม 2563 เราต้องชำระภาษีไปก่อน เมื่อได้ทราบผลอุทธรณ์แล้ว และผลเป็นจริงตามที่ผู้เสียภาษีแจ้งไว้ ก็จะได้รับเงินคืน

- แต่หากอุทธรณ์ไม่ผ่าน โดยพบว่าแจ้งเท็จ จะมีโทษกฎหมายอาญา จำคุก 2 ปี ปรับสูงสุด 40,000 บาท

สิงหาคม 2563

เจ้าของที่ดินจะต้องเสียภาษีที่ดินภายในเดือนสิงหาคม 2563 โดยสามารถผ่อนจ่ายได้ 3 งวด คือ จ่ายในเดือนสิงหาคม, กันยายน และตุลาคม

- สำนักงานเทศบาล

- องค์การบริหารส่วนตำบล

- สำนักงานเขต กรุงเทพมหานคร

- ศาลาว่าการเมืองพัทยา

- องค์กรปกครองส่วนท้องถิ่นอื่นตามที่มีกฎหมายกำหนด

หากไม่ได้ไปเสียภาษีที่ดินในระยะเวลาที่กำหนดจะมีเบี้ยปรับและเงินเพิ่ม ตามที่กำหนดไว้ คือ

- กรณีไม่ได้จ่ายภาษีในเวลาที่กำหนด ให้เสียเบี้ยปรับ 40% ของจำนวนภาษีค้างชำระ ยกเว้นว่าได้จ่ายภาษีก่อนรับหนังสือแจ้งเตือน กรณีนี้จะเสียเบี้ยปรับ 10% ของจำนวนภาษีค้างชำระ

- กรณีไม่ได้จ่ายภาษีในเวลาที่กำหนด แต่ต่อมาได้จ่ายภาษีภายในกำหนดเวลาของหนังสือแจ้งเตือน จะเสียเบี้ยปรับ 20% ของจำนวนภาษีค้างชำระ

- กรณีไม่ได้จ่ายภาษีในเวลาที่กำหนด ให้เสียเงินเพิ่มอีก 1% ต่อเดือนของจำนวนภาษีที่ค้างชำระ เศษของเดือนให้นับเป็น 1 เดือน แต่ไม่ต้องนำเบี้ยปรับมารวมคำนวณเพื่อเสียเงินเพิ่มด้วย

สำหรับทรัพย์สินที่จะไม่โดนเก็บภาษีจะมีด้วยกัน ดังนี้

1. สาธารณสมบัติของแผ่นดิน

2. ทรัพย์สินส่วนพระมหากษัตริย์ที่ไม่ได้ใช้หาผลประโยชน์

3. ทรัพย์สินของรัฐที่ไม่ได้ใช้หาผลประโยชน์

4. ที่ทำการองค์การสหประชาชาติ หรือองค์การระหว่างประเทศอื่น ๆ

5. สถานทูต หรือสถานกงสุลต่างประเทศ

6. ทรัพย์สินของสภากาชาดไทย

7. ศาสนสมบัติที่ไม่ได้หาผลประโยชน์

8. ทรัพย์สินที่ใช้เป็นสุสานสาธารณะ หรือฌาปนสถานสาธารณะ

9. มูลนิธิหรือองค์การที่ประกอบกิจการสาธารณะ

10. ทรัพย์สินของเอกชน ที่ใช้เพื่อสาธารณประโยชน์

11. ทรัพย์ส่วนกลางของอาคารชุด และหมู่บ้านจัดสรร

12. ที่ดินนิคมอุตสาหกรรม

28 พฤษภาคม 2563

ผู้ชม 3643 ครั้ง